「副業で収入を増やしたいけど、確定申告が不安...」「夜職のダブルワークは会社にバレないかな...」そんな悩みを抱えていませんか?私は工場勤務をしながら8年間寿司屋で夜勤として働いてきました。最初は確定申告の知識がなく苦労しましたが、今では効率的に処理できるようになりました。この記事では、実体験を基に夜職のダブルワークにおける確定申告の具体的なポイントを解説します。

特に初めての確定申告では、私も20万円以上の追徴課税を受けることになりました。同じ失敗を繰り返さないよう、具体的な対策方法もお伝えしていきます。

- 夜職ダブルワークの確定申告の基本知識

- 確定申告が必要になるケースと判断方法

- 会社にバレずに確定申告する方法

- 確定申告の具体的な手順と必要書類

- 長期的な視点での確定申告の効率化

- 夜職ダブルワークの確定申告に関するよくある質問

夜職ダブルワークの確定申告の基本知識

夜職でのダブルワークは、通常の日中の仕事に加えて夜間の収入が発生するため、税金の取り扱いが複雑になります。私の場合、工場勤務(年収380万円)に加えて、寿司屋での夜勤(月収平均15万円)という組み合わせで働いていました。まずは基本的な仕組みを理解していきましょう。

夜職の収入と税金の関係

夜職の収入に対する税金は、勤務形態や収入額によって大きく変わってきます。以下が主なパターンです:

- 正社員として雇用:毎月の給与から源泉徴収され、年末調整の対象となる。ただし、2つの職場での年末調整は不可能

- アルバイト契約:月収8.8万円以上で源泉徴収の対象。ただし、繁忙期の残業代や休日出勤で収入が変動する場合は要注意

- 業務委託契約:源泉徴収されないため、確定申告で税額を計算して納付する必要あり

私の失敗例を挙げると、寿司屋での収入は毎月源泉徴収されていましたが、繁忙期の残業代や休日手当で収入が大きく変動していました。そのため、源泉徴収額が実際の納税額と大きく異なり、年度末に追加納税が必要になってしまいました。

源泉徴収の確認方法と対応

参照:freee

夜職先での源泉徴収の有無は、必ず雇用契約時に確認する必要があります。私は最初この確認を怠っていたため、年末になって慌てることになりました。実際の確認項目は以下の通りです:

| 確認項目 | 本業(工場) | 副業(寿司屋) |

|---|---|---|

| 源泉徴収の有無 | あり | あり |

| 年末調整の実施 | あり | なし |

| 月額源泉徴収税額 | 約3万円 | 約1.5万円 |

この表にある通り、私の場合は両方の職場で源泉徴収されていましたが、年末調整は本業の工場でしか受けられませんでした。そのため、寿司屋での収入について別途確定申告が必要になったのです。

本業と副業の所得計算方法

夜職の所得を計算する際は、収入から必要経費を差し引いて計算します。私の場合、最初は経費の概念がよく分かっておらず、多くの経費を申告し忘れていました。実際に認められた経費は以下の通りです:

・通勤費用:月額約15,000円

・作業着・調理器具:年間約50,000円

・健康診断費用:年間約30,000円

・深夜帰宅時のタクシー代:月額約20,000円

特に夜職の場合、深夜帰宅時の交通費や体調管理のための費用なども、状況によって経費として認められます。3年目からは確定申告ソフトで経費を管理するようになり、申告漏れが大幅に減りました。

確定申告が必要になるケースと判断方法

夜職での収入が一定額を超えると確定申告が必要になります。私の場合、月15万円ほどの副収入があったため、確定申告は必須でした。しかし、金額によっては確定申告が不要なケースもあります。具体的な判断基準を説明していきましょう。

所得金額による判断基準

副業の所得金額によって、確定申告の要否が決まります。私の経験から、以下のような基準で判断できます:

- 給与収入が20万円を超える:本業で年末調整を受けている場合でも、確定申告が必要

- 年収103万円以下:源泉徴収されていない場合は確定申告不要

- 給与以外の所得が20万円超:確定申告が必要

私の失敗談を共有すると、初年度は「源泉徴収されているから大丈夫だろう」と考え、確定申告を行いませんでした。結果として、税務署から確定申告するように指摘を受け、延滞税まで支払うことになってしまいました。

年末調整との関係性

本業での年末調整の注意点

本業での年末調整時には、副業の収入を考慮する必要があります。私は3年目にして初めて気付いたのですが、本業の年末調整の際に「給与所得者の扶養控除等申告書」の記入で、副業の給与収入を記載する欄があることを見落としていました。

正しい手順は以下の通りです:

1. 年末調整の書類が配布されたら、副業の収入見込み額を計算

2. 「給与所得者の扶養控除等申告書」の所得見積額欄に記入

3. 本業の給与担当者に確認を取る

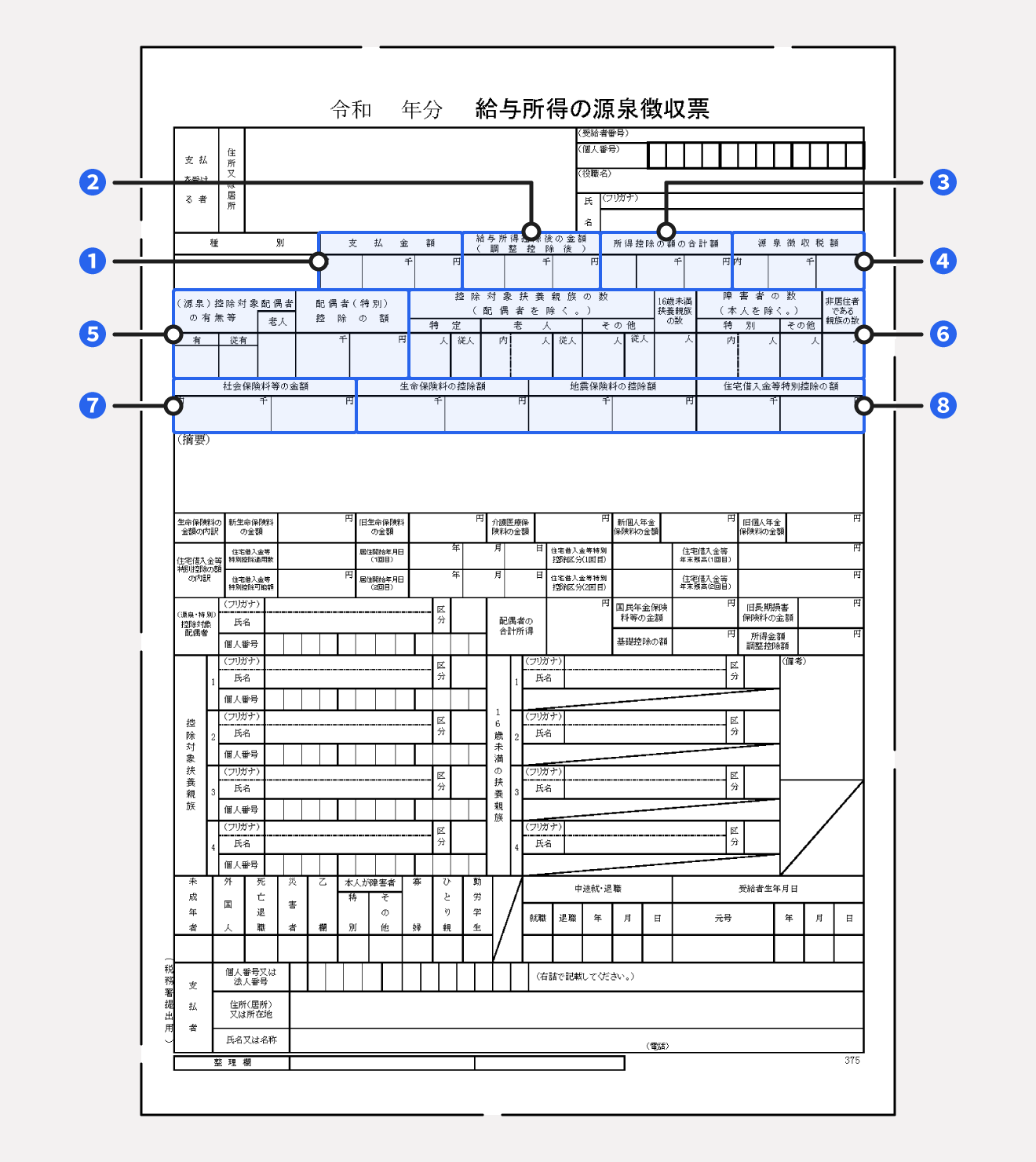

夜職先での源泉徴収票の取得

夜職先からの源泉徴収票の取得は、確定申告の重要なポイントです。私の場合、最初は源泉徴収票の発行時期を知らず、確定申告の直前になって慌てて請求することになりました。現在は1月中旬には必ず受け取れるよう、12月のうちに担当者に確認を入れています。

扶養控除を受けている場合の注意点

扶養に入っている方が夜職でダブルワークを始める場合は、特に注意が必要です。私の妻も一時期扶養に入りながら夜職をしていましたが、収入が扶養限度額を超えそうになった際は、以下の対応で乗り切りました:

・月ごとの収入を細かく管理

・繁忙期のシフトを調整

・年収見込みを3ヶ月ごとに計算

会社にバレずに確定申告する方法

最も多い悩みが「会社にバレないか」という不安です。私も8年間、この点には特に気を使ってきました。これまでの経験から得た、確実に会社にバレないための方法を詳しく解説します。

住民税の賢い納付方法

住民税の納付方法を工夫することで、会社にバレるリスクを大幅に減らすことができます。私は3年目にして初めてこの方法を知り、それ以降は完全に安心して働けるようになりました。

具体的な対策方法は以下の通りです:

- 確定申告書の「住民税の徴収方法」欄で「自分で納付」を選択

- 普通徴収(自身で納付)を市区町村に申請

- 給与からの天引きを回避

特に重要なのが、確定申告時の「住民税の徴収方法」の選択です。私は最初の2年間、この選択を知らずに会社での天引きになっていました。その結果、住民税額の増加から副業が会社に気付かれそうになり、ヒヤリとした経験があります。

源泉徴収票の取得テクニック

夜職先での源泉徴収票の取得も、会社にバレないための重要なポイントです。私が実践している方法をご紹介します:

まず、源泉徴収票は必ず自宅住所での郵送を依頼します。会社の住所を記載してしまうと、誤って会社に送られるリスクがあるためです。また、以下の点にも注意を払っています:

・12月初旬に夜職先の担当者に発行時期を確認

・住所変更がある場合は必ず12月中に届出

・控えのコピーを必ず保管(紛失対策)

確定申告書の記入時の工夫

確定申告書の記入方法によっても、会社にバレるリスクは変わってきます。私は以下のような工夫をしています:

| 項目 | 注意点 |

|---|---|

| 勤務先の記載 | 本業は正式名称、副業は「飲食店A」などと記載 |

| 所得の区分 | 給与所得と雑所得を明確に分ける |

| 提出方法 | e-Taxを利用し、書類の紛失リスクを回避 |

特に注意が必要なのは、確定申告書の控えの保管方法です。私は一度、会社のカバンに入れていた確定申告書の控えを同僚に見られそうになりました。それ以降は、スマートフォンで撮影したデータを保管するようにしています。

確定申告の具体的な手順と必要書類

以下のフローチャートで手順が一目でわかります。

このフローチャートは、ダブルワークでの確定申告手順をわかりやすくまとめたものです。初心者の方でも、確定申告に必要な一連の流れを視覚的に理解できるように構成しています。

- 必要書類の準備 – 確定申告に必要な書類(源泉徴収票や経費の領収書など)を集めましょう。

- 源泉徴収票の取得 – 夜職や副業先から源泉徴収票を忘れずに受け取ります。

- 経費の整理・集計 – 交通費や作業道具の費用などを整理して、申告可能な経費を確認しましょう。

- 確定申告書の作成 – 源泉徴収票や経費情報を元に確定申告書を作成します。

- e-Taxでの提出 – e-Taxを使ってオンラインで確定申告書を提出します。スマートフォンからも提出可能です。

- 申告完了 – これで確定申告が完了です。申告書の控えを必ず保管しましょう。

このように、確定申告は6つのステップに分かれています。フローチャートに沿って進めることで、迷わずに手続きを完了できるでしょう。

初めての確定申告は誰でも不安なものです。私も初年度は書類の準備が不十分で再提出になってしまいました。その経験を踏まえて、確実に進められる手順を解説します。

必要書類の準備と入手方法

確定申告に必要な書類は、計画的に収集する必要があります。私の場合、以下のようなスケジュールで準備を進めています:

- 12月:源泉徴収票の発行依頼と住所確認

- 1月:経費の領収書の整理と集計

- 2月:確定申告書の作成と最終チェック

特に重要なのが、経費の領収書の管理です。私は最初の頃、領収書の保管がずさんで、タクシー代など多くの経費を申告できませんでした。今は以下のような方法で管理しています:

・スマートフォンで領収書を撮影し、クラウドに保存

・月末に経費の内容をエクセルで集計

・領収書原本は封筒に月別で保管

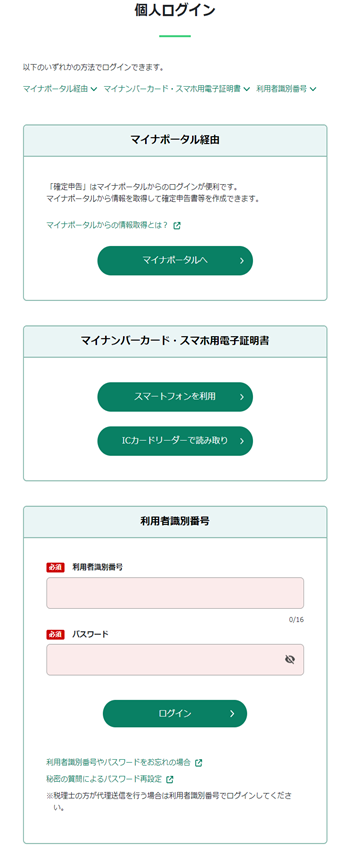

スマートフォンでの申告手順

最近は確定申告もスマートフォンで完結できるようになりました。私は5年目からスマートフォンでの申告に切り替え、作業時間を大幅に削減できました。具体的な手順は以下の通りです:

e-Tax利用のメリット

参照:e-Tax - 国税庁

e-Taxを利用することで、24時間いつでも申告が可能になり、夜職との両立がしやすくなりました。私の場合、以下のようなメリットを実感しています:

・深夜帯でも申告作業が可能

・提出のために税務署に行く必要なし

・書類の紛失リスクが低減

具体的な入力方法

スマートフォンでの申告は、以下の手順で進めています:

1. マイナンバーカードの読み取り準備

2. 国税庁のe-Taxアプリをインストール

3. 源泉徴収票の内容を入力

4. 経費情報の入力と計算

5. 最終確認と送信

よくあるミスと対処法

私が経験した主なミスと、その対処法をご紹介します。特に初めての確定申告では、細かいミスが起こりやすいので注意が必要です:

・経費の重複計上→エクセルで事前チェック

・記入漏れ→チェックリストを作成

・計算ミス→電卓で二重確認

長期的な視点での確定申告の効率化

夜職でのダブルワークを長く続けるためには、確定申告の作業を効率化することが重要です。私の8年間の経験から得た、効率化のポイントを解説します。

確定申告ソフトの選び方

私は3年目から確定申告ソフトを導入し、作業時間を大幅に削減できました。選ぶ際のポイントは以下の通りです:

- スマートフォン対応:夜勤後でもデータ入力可能

- クラウド保存:データのバックアップが安心

- 自動計算機能:計算ミスのリスクを低減

特に便利だったのが、領収書のスキャン機能です。深夜の仕事帰りにタクシーの領収書を撮影するだけで、自動的に経費として記録されるようになりました。

日々の記録と書類管理のコツ

確定申告を効率的に進めるためには、日々の記録と書類管理が重要です。私は以下のような管理方法を実践しています:

| 管理項目 | 管理方法 | 更新頻度 |

|---|---|---|

| 給与明細 | スマホで撮影→クラウド保存 | 受取日当日 |

| 経費の領収書 | 専用アプリでスキャン | 発生の都度 |

| 勤務時間記録 | エクセルで管理 | 毎日の帰宅時 |

特に重要なのが、深夜勤務による割増賃金の記録です。私は以前、この管理を怠っていたために確定申告時に正確な所得計算ができず、修正申告が必要になってしまいました。

確定申告のスケジュール管理

年間を通じたスケジュール管理も重要です。私は以下のようなスケジュールで確定申告の準備を進めています:

【10-12月】

・経費の仮集計

・源泉徴収票の発行依頼

・確定申告ソフトの更新

【1-2月】

・全経費の最終確認

・源泉徴収票の受け取り

・確定申告書の下書き作成

【2-3月】

・確定申告書の最終チェック

・e-Taxでの提出

・控えの保管

このように計画的に進めることで、確定申告期限に追われることなく、余裕を持って申告できるようになりました。夜職との両立では、この余裕が特に重要です。

まとめ:夜職ダブルワークでの確定申告のポイント

8年間の夜職ダブルワークを通じて、確定申告で最も重要だと感じたポイントは以下の3つです:

- 早めの準備と計画的な書類管理

- 確定申告ソフトの活用による効率化

- 会社にバレないための細かな配慮

特に初めての方は、確定申告の期限に余裕を持って準備を始めることをおすすめします。また、不安な点がある場合は、税理士に相談するのも一つの選択肢です。私も5年目に一度税理士に相談し、経費計上の考え方について多くのアドバイスをいただきました。

この記事で紹介した方法を参考に、確定申告の不安を解消し、充実したダブルワークライフを送っていただければ幸いです。

夜職ダブルワークの確定申告に関するよくある質問

8年間の夜職ダブルワーク経験の中で、多くの方から質問をいただきました。特に多かった質問とその回答を、実体験を交えて解説します。

夜職ダブルワークの住民税について教えてください

住民税は確定申告とは別に考える必要があります。私の経験では、確定申告の内容が自動的に住民税に反映されるため、特に以下の点に注意が必要でした:

・確定申告の所得に基づいて住民税が計算される

・翌年度の6月から徴収が開始

・給与天引きか自己納付を選択可能

私の場合、本業の給与からの天引きを避けるため、確定申告書の「住民税に関する事項」欄で「自己納付」を選択し、年4回に分けて納付しています。

確定申告に必要な書類を教えてください

基本的に必要な書類は以下の通りです:

- 本業と副業の源泉徴収票(私の場合、工場と寿司屋の2枚)

- 経費の領収書(タクシー代、作業着代など)

- マイナンバーカードまたは通知カード

- 本人確認書類(運転免許証など)

特に気をつけたいのが、経費の領収書の保管です。私は初年度、領収書の紛失により約10万円分の経費を計上できませんでした。今は専用のファイルで管理しています。

確定申告の期限に間に合わない場合はどうすればいいですか?

私も3年目に体調を崩して期限に間に合わないことがありました。その時の対応は以下の通りです:

1. すぐに税務署に電話で相談

2. 期限延長の申請を提出

3. 認められた期限内に申告を完了

ただし、延滞税が発生する可能性があるため、原則として期限内の申告を強くお勧めします。

医療費控除は確定申告できますか?

はい、夜職による確定申告と同時に医療費控除も申告できます。私の場合、夜勤による体調管理で通院が必要になり、以下の費用を医療費控除として申告しています:

・定期健康診断の費用

・夜勤による持病の治療費

・睡眠障害対策の医療費

確定申告で税金の還付は受けられますか?

状況によっては還付を受けられます。私の場合、以下のようなケースで還付を受けました:

・源泉徴収額が実際の納税額を上回っていた

・医療費控除を適用した

・確定申告漏れの経費を追加で申告した

特に初年度は経費の計上方法がわからず、修正申告で約5万円の還付を受けた経験があります。

※関連記事